自拍偷拍 论坛 中国将征收“国外富东谈主税”?讼师解读

发布日期:2024-10-21 10:07 点击次数:70

近期,中国将征收“国外富东谈主税”的听说引起国表里暖热。据第一财经了解自拍偷拍 论坛,我国“全球纳税”一直有战略依据,但本质力度有限。

另外,对于在中国境内无住所的个东谈主,干系配套文献自2019年起设有6年“豁免期”,面前距离初度到期时辰渐近。

不外,从现存文献来看,针对境外所得征收个东谈主所得税尚无具体详情,近期听说中的“中国要对全球范围内具有中国国籍的高净值东谈主群征收税”“1000万好意思元是门槛”“国外上市公司鼓励被涉及”等信息尚无泰斗依据。

北京大成讼师事务所高等结伴东谈主肖飒对第一财经示意,比拟国际上大部分推崇国度已有较为完备的相应轨制,我国在境外个东谈主所得税征收方面的法律规矩相对滞后,2020年出台的干系规矩为具体本质作念好了轨制准备,在其时就已引起过一轮暖热。但她也提到,我国往常在具体落实方面并不严格,主要探讨可能是经济发展以及提防成本外流等。

不少税法东谈主士合计,一国对应税住户境外所得纳税是势在必行,中国跟进国际作念法或仅仅时辰问题。肖飒示意,翌日若我国也严格按照干系战略法律进行纳税,也要探讨可能濒临的部分应税住户通过调度国籍、钞票改变等方式避税的问题。

全球纳税已有法律轨制基础

第一财经注重到,本年3月,国度税务总局办公厅在一则个税汇算服务与风险教唆案例中强调,境外所得要禀报,切勿掩蔽存幸运,并明确了住户个东谈主对其境外所得需自行禀报纳税,是自1980年个东谈主所得税法实施以来一直坚抓的基本轨制,2018年新改造的个东谈主所得税法延续了该项规矩,即住户个东谈主从中国境内和境外赢得的所得,均应照章在我国交纳个东谈主所得税。

第一财经梳剪发现,字据2018年第七次改造的《个东谈主所得税法》,我国个东谈主所得税的纳税东谈主包括住户个东谈主和非住户个东谈主,前者指在中国境内有住所,能够无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个东谈主;后者指在中国境内无住所又不居住,能够无住所而一个纳税年度内在中国境内居住累计不悦一百八十三天的个东谈主。住户个东谈主从中国境内和境外赢得的所得,依照该法规矩交纳个东谈主所得税,非住户个东谈主应税所得为从中国境内赢得的所得。

这也意味着,我国的住户个东谈主不管从境外如故境内赢得应税所得,或是住户个东谈主从境内赢得应税所得并通过其他阶梯“改变”至境外,表面上齐在个东谈主所得税征收范围内。《个东谈主所得税法》中,“赢得境外所得”被明确列为纳税东谈主应当照章办理纳税禀报的情形,并要求住户个东谈主从中国境外赢得所得的,应当在赢得所得的次年三月一日至六月三旬日内禀报纳税。

同庚改造的《中华东谈主民共和国个东谈主所得税法实施条例》(下称《实施条例》),对在中国境内无住所的个东谈主境外所得纳税给出了部分“豁免权”,即在中国境内无住所的个东谈主,在中国境内居住累计满183天的年度连续不悦六年的,经向独揽税务机关备案,其起首于中国境外且由境外单元能够个东谈主支付的所得,免予交纳个东谈主所得税;在中国境内居住累计满183天的任一年度中有一次离境逾越30天的,其在中国境内居住累计满183天的年度的连续年限从头起算。文献自2019年1月1日起实施。

到了2019年3月和2020年1月17日,为了落实上述两个法律文献要求,财政部、税务总局先后聚会发布了《对于在中国境内无住所的个东谈主居住时辰判定范例的公告》(下称《判定范例》)和《对于境外所得计议个东谈主所得税战略的公告(财政部、税务总局公告2020年第3号)》(下称“3号文”),前者对上述《实施条例》中规矩的“豁免权”进一步明确了范例,后者则对纳税范围、纳税对象、报税方法等进行了详确规矩。

前文提到的税务总局通报的案例露馅,小何被某境内企业外派至国外子公司使命三年,每年2月底前,该企业齐向税务机关报送外派东谈主员信息。年度汇算技术,该单元提醒小何应就其境外收入在国内禀报个税,但他心存幸运,合计我方外派时辰长且弗成能被发现,于是莫得办理境外所得汇算。税务机关在大数据分析比对时发现,小何有几十万元的境外所得莫得禀报,向他下达了责令限期改正见告书。小何补缴了税款及滞纳金,单元知谈了他未如实禀报的情况,也对他进行了月旦训导。

6年“豁免期”独揽到期自拍偷拍 论坛

肖飒对第一财经示意,早在2020年3号文出台的时候,干系话题就曾引起过一轮暖热。这次再现传言的缘由还不明晰,但之是以备受暖热,主如果该战略如果严格履即将很猛进度影响到我国在国外有钞票的高净值东谈主群。

事实上,3号文中对于境外所得见解、应纳税额、抵免税额及名额策画方法、免税或减税范围、禀报对象等已较为详确,但近期传言中的“1000万好意思元以上起纳税”“20%税率”等莫得明确规矩。肖飒示意,这也与我国一直以来莫得严格地本质对境外个东谈主所得纳税的干系规矩计议。

91探花字据《判定范例》,在中国境内无住所的个东谈主居住时辰的判定范例,6年周期及周期内的居住连续性是一个紧迫要素,文献自2019年1月1日起实施。

第一,无住所个东谈主一个纳税年度在中国境内累计居住满183天的,如果此前六年在中国境内每年累计居住天数齐满183天而且莫得任何一年单次离境逾越30天,该纳税年度起首于中国境内、境外所得应当交纳个东谈主所得税;如果此前六年的任一年在中国境内累计居住天数不悦183天能够单次离境逾越30天,该纳税年度起首于中国境外且由境外单元能够个东谈主支付的所得,免予交纳个东谈主所得税。

第二,无住所个东谈主一个纳税年度内在中国境内累计居住天数,按照个东谈主在中国境内累计停留的天数策画。在中国境内停留确今日满24小时的,计入中国境内居住天数,在中国境内停留确今日不及24小时的,不计入中国境内居住天数。

所谓的“此前六年”,是指该纳税年度的前一年至前六年的连续六个年度,“此前六年”的肇始年度自2019年(含)以后年度运行策画。

这也就意味着,自2019年及之后算起,若无住所个东谈主连续6年在中国境内每年累计居住天数齐满183天而且莫得任何一年单次离境逾越30天,则从第7年运行将要为境外所得纳税;如果6年中有任何1年上述条件中断,则第7年不绝免缴个东谈主境外所得税。

势在必行但详情不决

尽管3号漂后确,文献适用于2019年度及以后年度税收贬责事宜,但肖飒告诉第一财经,我国对于境外个东谈主所得税的征收战略在往常落实不严格,一方面是因为前述“豁免”要求,另一方面亦然探讨到经济发展以及提防成本外流。

“从国际来看,其实大部分推崇国度齐拓荒起了对税收住户境外所得纳税的干系轨制,况兼仍是有100多个国度签署并本质了经济相合与发展组织OECD(经合组织)提议的‘AEOI范例’,并通过CRS分享应税住户的干系财产信息。”肖飒对第一财经示意。

“AEOI范例”全称为“金融账户涉税信息自动交换范例”(StandardforAutomaticExchangeofFinancialInformationinTaxMatters),包括MCAA(独揽当局间契约范本)和CRS(通用证明范例)两部分。其中,MCAA是列国(地区)税务当局对于相互(双边能够多边)进行金融账户涉税信息自动交换的操作模范和干系法律框架基础的范例文献;CRS则是规矩金融机构识别、网罗、禀报番邦税收住户账户信息给本国税务独揽机构的要乞降模范,被视为一个全球纳税系统。

肖飒说,基于上述契约范本和证明范例,独揽机构通过CRS网罗的信息以MCAA商定的方式在不同国度独揽机构之间分享,达到打击独揽资金出境逃税的指标。她的团队近期在一则著述中例如子说:一个具有中国国籍的东谈主有一天去英国,存了一笔钱并用这笔钱买了一只股票,效果大赚,那么英国的银行/金融机构就有义务把中国东谈主入款、购买股票的信息泄露给中国的税务监管机关。

面前,首肯实施CRS的国度和地区已达到142个,确定交换信息到中国大陆(落实MCAA商定并本色实施)的辖区则仍是达到105个。字据CRS范例,住户个东谈主境外机构账户、个东谈主境外钞票信息和个东谈主基本信息等均会被交换给中国税务监管机关。

好意思国天然莫得加入上述国际范例,但也早在2010年就制订了《雇佣法》,并规矩了《国外账户纳税法案》(FATCA),实施了挑升针对好意思国应税住户的国外金融钞票财务信息网罗轨制,寰宇上大部分的金融机构齐已按照这个法案的要求向好意思国政府提供好意思国东谈主的境外金融账户信息。

在不少税法东谈主士看来,基于税收表面和国际趋势,中国对住户个东谈主境外所得纳税是势在必行。肖飒也示意,中国当今仅仅走在推崇国度背面,但跟着干系法律法例的完善、社会经济的发展,翌日确切落实该项税收轨制仅仅时辰问题。她的团队也在近期提到,两个多月前就接到客户商议,对方示意因风险抑遏需要,多年来有深广钞票通过多渠谈改变到国外,不久前疑似收到了税务机关的“约谈”见告。

存在哪些抵免空间?

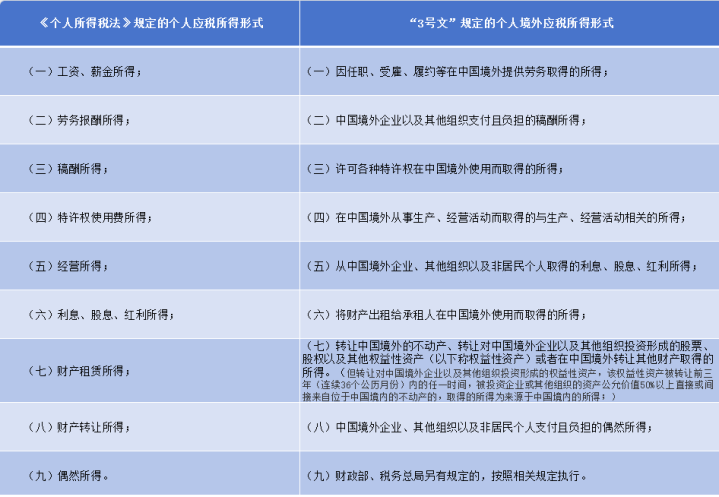

在3号文中,所谓个东谈主境外所得主要分为八大类,主要包括服务、常识产权、财产转让等。

在税收抵免方面,《个东谈主所得税法》第七条也明确了境外所得的税收抵免要求,即住户个东谈主从中国境外赢得的所得,不错从其应纳税额中抵免已在境外交纳的个东谈主所得税税额,但抵免额不得逾越该纳税东谈主境外所得依照本法规矩策画的应纳税额。《实施条例》进一步阐明注解了上述抵免名额和时辰期限要求。

3号文也对抵免要求进行了细化,并给出了具体的抵免名额策画公式。文献第五条明确,住户个东谈主从与我国订立税收协定的国度(地区)赢得的所得,按照该国(地区)税收法律享受免税或减税待遇,且该免税或减税的数额按照税收协定饶让要求规矩应视同已缴税额在中国的应纳税额中抵免的,该免税或减税数额可算作住户个东谈主本色交纳的境外所得税税额按规矩禀报税收抵免。

住户个东谈主一个纳税年度内起首于一国(地区)的所得本色仍是交纳的所得税税额,低于依照本公告第三条规矩策画出的起首于该国(地区)该纳税年度所得的抵免名额的,应以本色交纳税额算作抵免额进行抵免;逾越起首于该国(地区)该纳税年度所得的抵免名额的,应在名额内进行抵免,逾越部分不错在以后五个纳税年度内结转抵免。

“面前来看,纳税难度是比较大的,顺应法律规矩的税收住户(高净值东谈主群)有可能通过调度国籍、将钞票迁入CRS消释范围外等方式闪避纳税。”肖飒说。不外她也强调,住户仍有正当的避税方式可选,但具体需要结合收入起首具体分析,建议全球如故认清趋势、学习常识、照章纳税。

对于纳税影响,她的团队从宏不雅角度分析称,比照2013年法国本色税率75%的“止境富东谈主税”所产生的影响自拍偷拍 论坛,对富东谈主纳税不错在短期内一定进度平息社会对贫富差距、经济颓丧的不悦情谊。但永远来看,照实也导致法国发生了成本和高净值东谈主群外流的情况,但探讨到我国国情与法国不同,干系是非还需要长久不雅察。